Рынок складской недвижимости в III квартале 2018 года

Традиционный аналитический обзор, предоставленный компанией Knight Frank

Москва

Основные выводы. По итогам I–III кварталов 2018 г. было введено около 458 тыс. м2. 16 из 22 объектов, введенных в эксплуатацию за 9 месяцев 2018 г., были построены под заказ. За 9 месяцев 2018 г. было арендовано и куплено около 1,3 млн м2 качественных складских площадей, что является абсолютным рекордом за всю историю наблюдения за рынком. Сегмент розничной торговли за 9 месяцев 2018 г. занял лидирующую позицию в структуре спроса.

«В последнее время мы все чаще говорим о росте спроса на качественную складскую недвижимость со стороны сегмента online-торговли, к которому в классическом представлении относятся online-ритейлеры, не имеющие собственных торговых точек. Однако аналитические данные говорят об обратном: доля online-торговли в структуре спроса на качественные склады в Московском регионе по итогам I–III кварталов 2018 г. составила всего 6%. Такой низкий показатель объясняется тем, что на рынке наблюдается взаимопроникновение сегментов online- и offline-торговли, т.е. offline-ритейлеры запускают online-платформы, а online-ритейлеры открывают шоу-румы, пункты обслуживания/ выдачи заказов. Зачастую ритейлеры (как online, так и offline) не располагают отдельными складами для обслуживания торговых точек и online-заказов, а также не всегда выделяют на складе отдельные зоны хранения и комплектации для торговых точек и для online-заказов. В связи с этим мы столкнулись с проблемой: точно выделить долю online в структуре спроса на складскую недвижимость не представляется возможным», – отмечает Сергей Кузичев директор департамента индустриальной, складской недвижимости, земли, Knight Frank, Россия и СНГ

| Показатель | I–III квартал 2018 г. | I–III квартал 2017 г. |

|---|---|---|

| Общий объем качественного предложения, тыс. м2 | 13 817 | 12 904 |

| Введено в эксплуатацию, тыс. м2 | 458↑ | 239 |

| Объем сделок по аренде и покупке, тыс. м2 в том числе |

1321↑ | 818 |

|

1064 | 603 |

|

257 | 215 |

| Чистое поглощение, тыс. м2 | 682↑ | 612 |

| Доля свободных площадей, % | 5,4↓ | 9,2 |

| Средневзвешенная запрашиваемая ставка аренды в классе A, руб./м2/год* | 3600↓ | 3700 |

| Диапазон операционных платежей, руб./м2/год без НДС** | 900–1300→ | 900–1300 |

| Диапазон запрашиваемой цены продажи сухого склада класса А, руб./м2 без НДС | 30 000–35 000→ | 30 000–35 000 |

** Здесь и далее указан диапазон операционных платежей для стандартного сухого склада класса А.

Источник: Knight Frank Research, 2018

![[b]Динамика ввода и сделок в Московском регионе, тыс. м [sup]2[/sup][/b]](/article/20458-rynok-skladskoy-nedvijimosti-v-iii-kvartale-2018-goda/Images/01.jpg)

![[b]Распределение введенных в I–III кварталах 2018 г. складских комплексов по типу строительства, %[/b]](/article/20458-rynok-skladskoy-nedvijimosti-v-iii-kvartale-2018-goda/Images/03.jpg)

Предложение. В III квартале 2018 г. на рынке складской недвижимости Московского региона было введено в эксплуатацию 179,7 тыс. м2, а совокупный объем ввода за 9 месяцев 2018 г. достиг 458 тыс. м2 (22 объекта) качественной складской недвижимости. Данный показатель почти в два раза выше аналогичного показателя по итогам 9 месяцев 2017 г. Крупнейшим спекулятивным объектом, введенным в эксплуатацию в III квартале 2018 г., стала фаза 2 терминала «Борисовский» площадью около 33 тыс. м2. Крупнейшим объектом в формате built-to-suit (BTS), введенным в эксплуатацию в III квартале 2018 г., стал распределительный центр «Утконос» площадью более 70 тыс. м2, построенный компанией «Ориентир» в рамках логопарка «Ориентир Север 3». Следует отметить, что ввод некоторых объектов, запланированный на III квартал 2018 г., был перенесен на IV квартал 2018 г. Данная задержка может быть связана с длительной процедурой получения акта ввода в эксплуатацию. Общий объем предложения качественной складской недвижимости в Московском регионе к концу III квартала 2018 г. достиг 13 817 тыс. м2.

16 из 22 объектов, введенных в эксплуатацию за 9 месяцев 2018 г., были построены под заказ: по 36%, или около 166 и 165 тыс. м2 соответственно, – объекты, построенные под заказ на собственных земельных участках с привлечением генерального подрядчика, и объекты, построенные под заказ в формате BTS, остальные 28%, или около 127 тыс. м2, – объекты, построенные для дальнейшей сдачи в аренду.

| Название объекта | Квартал | Площадь, м2 |

|---|---|---|

| Распределительный центр «Утконос» | III | 71 000 |

| Складской комплекс Major Terminal, фаза 2 | II | 57 300 |

| Распределительный центр «Оператор коммерческой недвижимости» | III | 52 000 |

| Складской комплекс GreenStore, фаза 2 | III | 37 000 |

| Терминал «Борисовский», фаза 2 | III | 33 000 |

| «PNK Парк Валищево», корпус 7 | II | 26 496 |

| ПСК «Атлант Парк», корпус 29 (введена часть корпуса) | II | 21 000 |

| Логопарк «Сынков», корпус 7 | II | 20 585 |

| «PNK Парк Валищево», корпус 6 | II | 11 232 |

| Складской комплекс «Катуар» | I | 11 000 |

| «PNK Парк Валищево», корпус 3.1 | II | 8640 |

| Технопарк «Ногинск» | II | 7085 |

Доля вакантных площадей по итогам III квартала снизилась на 0,7 п.п. по сравнению с показателем I полугодия 2018 г. и составила 5,4%, что в абсолютном выражении эквивалентно 746 тыс. м2.

Наибольший объем свободных площадей по итогам I–III кварталов 2018 г. зафиксирован на севере Московского региона – около 237 тыс. м2, на юге – около 170 тыс. м2 и на северо-западе – около 130 тыс. м2. Наименьший объем свободных площадей зафиксирован на юго-западе и юго-востоке Московского региона – около 21 тыс. м2 и 24 тыс. м2 соответственно.

![[b]Доля вакантных площадей, %[/b]](/article/20458-rynok-skladskoy-nedvijimosti-v-iii-kvartale-2018-goda/Images/04.jpg)

Спрос. По итогам 9 месяцев 2018 г. совокупный объем сделок по аренде и покупке складской недвижимости составил 1321 тыс. м2, что является абсолютным рекордом за всю историю наблюдений за рынком складской недвижимости Московского региона. Непосредственно в III квартале 2018 г. было арендовано и куплено около 445 тыс. м2 складских площадей, что на 45 тыс. м2 больше общего объема сделок, заключенных в III квартале 2017 г.

Преобладающее большинство сделок по аренде и продаже за 9 месяцев 2018 г. было заключено в готовых зданиях. Доля сделок по аренде в готовых зданиях составила 60% общего объема, или около 787 тыс. м2. В количественном выражении было заключено 80 сделок по аренде в готовом здании, из которых 18 – с площадью более 10 тыс. м2 (средний размер сделки в данной группе – 21,9 тыс. м2), остальные 62 – сделки по аренде площади менее 10 тыс. м2 (средний размер сделки в данной группе – 6,3 тыс. м2). Доля сделок по продаже готовых зданий за 9 месяцев 2018 г. составила 21%, что в абсолютном выражении эквивалентно 277 тыс. м2.

![[b]Распределение сделок по профилю арендаторов/ покупателей в I–III кварталах 2018 г., %[/b]](/article/20458-rynok-skladskoy-nedvijimosti-v-iii-kvartale-2018-goda/Images/05.jpg)

![[b]Распределение сделок по типу в I–III кварталах 2018 г., %[/b]](/article/20458-rynok-skladskoy-nedvijimosti-v-iii-kvartale-2018-goda/Images/06.jpg)

Доля BTS-сделок по итогам 9 месяцев 2018 г. составила около 19% общего объема, что в абсолютном выражении равно 257 тыс. м2 (в количественном выражении – 6 сделок). Средний размер BTS-сделки за 9 месяцев 2018 г. равен 42,8 тыс. м2. Следует отметить, что в 2018 г. сделок в формате BTS в аренду не было: все заключенные сделки – BTS на продажу.

Наибольший объем сделок по итогам 9 месяцев 2018 г. был заключен на юге Московского региона – 36% общего объема, или около 477 тыс. м2, на втором месте – север Московского региона, где был заключен 21% общего объема сделок, или около 280 тыс. м2. По 10% общего объема сделок было заключено на юго-востоке (около 150 тыс. м2) и юго-западе (около 140 тыс. м2) Московского региона, чуть меньше (9%, или 112 тыс. м2) было заключено на востоке Московского региона. На западе, северо-западе и северо-востоке объем сделок, заключенных в первые 9 месяцев 2018 г., меньше 100 тыс. м2 на каждом направлении.

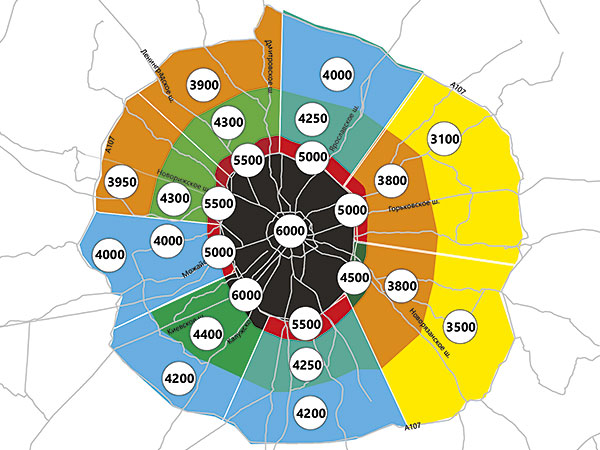

![[b]Средневзвешенные запрашиваемые ставки аренды и распределение свободных площадей по направлениям Московского региона[/b]](/article/20458-rynok-skladskoy-nedvijimosti-v-iii-kvartale-2018-goda/Images/08.jpg)

Наибольшая доля в структуре спроса по итогам 9 месяцев 2018 г. сформирована сегментом розничной торговли, представители которого арендовали и покупали складскую недвижимость как для обслуживания offline-магазинов, так и для online-платформ. Объем сделок в данном сегменте составил около 506 тыс. м2. Крупнейшими сделками среди розничных ритейлеров стали заключение договора на строительство компанией PNK Group распределительного центра для Leroy Merlin на территории логистического комплекса «Белый Раст» на севере Московского региона и строительство склада площадью около 62 тыс. м2 для розничной сети детских товаров «Детский Мир» в формате BTS на продажу в «PNK Парке Бекасово». Также следует отметить сделки по аренде площадей федеральными ритейлерами «Ашан» и «ВкусВилл» в индустриальном парке «Южные Врата» (53 тыс. м2) и на складе «Дикси», расположенном в «PNK Парке Северное Шереметьево» (52 тыс. м2) соответственно. Второе место в структуре спроса занимает сегмент компаний-производителей. Крупнейшими сделками в данном сегменте стали аренда производителем строительных материалов Rockwool около 26 тыс. м2 в Ногинске, заключение договора на строительство компаниями «А Плюс Девелопмент» и Rail Pro производственно-складского комплекса для концерна Asahi Glass Co., Ltd (AGC) (крупнейшего мирового производителя стекла) площадью более 20 тыс. м2. На третьем месте в структуре спроса сегмент логистических операторов, доля которого составила около 16%, или 204 тыс. м2. Одной из крупнейших сделок в данном сегменте стала аренда компанией ID Logistics около 37 тыс. м2 в «PNK Парке Валищево».

| Квартал | Арендатор/ покупатель | Сфера деятельности компании | Объект | Общая площадь, м2 | Тип сделки |

|---|---|---|---|---|---|

| III | Leroy Merlin | Розничная торговля | Логистический комплекс «Белый Раст» | 140 000 | BTS |

| III | «Детский Мир» | Розничная торговля | «PNK Парк Бекасово» | 62 000 | BTS |

| II | «Ашан» | Розничная торговля | Индустриальный парк «Южные врата» | 53 000 | Аренда |

| I | «ВкусВилл» | Розничная торговля | «PNK Парк Северное Шереметьево», склад «Дикси» | 52 000 | Аренда |

| III | ID Logistics* | Транспорт и логистика | «PNK Парк Валищево» | 37 000 | Аренда |

| I | Rockwool | Производство | Логистический парк «Ногинск» | 25 790 | Аренда |

| II | Tmall | Online-торговля | Индустриальный парк «Южные врата» | 20 000 | Аренда |

| II | OZON* | Online-торговля | Складской комплекс «Ленинградский терминал» | 18 200 | Аренда |

| II | Hitachi Construction | Производство | Складской комплекс «Никольское» | 16 985 | Аренда |

| I | Hino Motors | Производство | З/у в г. Химки, Вашутинское шоссе | 14 000 | BTS |

| III | «Фора Фарм» | Дистрибуция | Склад на Вашутинском шоссе | 14 000 | BTS |

| II | «Вальта Петс»* | Online-торговля | Терминал «Борисовский» | 13 890 | Аренда |

| Прочие сделки | 853 700 | BTS, аренда, продажа |

Источник: Knight Frank Research, 2018

Коммерческие условия. По итогам 9 месяцев 2018 г. средневзвешенная запрашиваемая ставка аренды составила 3600 руб./м2/год без учета НДС, операционных расходов и коммунальных платежей, что соответствует ставке по итогам I полугодия 2018 г. В связи со снижением доли вакантных площадей в некоторых крупных объектах класса А уже наблюдается увеличение запрашиваемой ставки аренды, однако влияния на текущую запрашиваемую средневзвешенную ставку аренды данное увеличение пока не оказывает. Это связано с тем, что на рынке по-прежнему есть объекты класса А, которые предлагают свои вакантные площади по ставке 3000 руб./м2/год. Данные объекты в основном расположены на востоке и юго-востоке Московского региона. Наибольшая запрашиваемая ставка аренды в III квартале 2018 г. зафиксирована на юго-западном направлении Московского региона – 4000 руб./м2/год triple net, далее идут юг, запад и северо-запад, где запрашиваемая ставка аренды находилась на уровне 3800 руб./м2/год triple net.

![[b]Динамика средних запрашиваемых ставок аренды на складские площади класса А в Московском регионе, руб./м[sup]2[/sup]/год[/b]](/article/20458-rynok-skladskoy-nedvijimosti-v-iii-kvartale-2018-goda/Images/10.jpg)

Прогноз. Исходя из списка проектов, заявленных к вводу до конца 2018 г., на рынке складской недвижимости в IV квартале 2018 г. должно быть введено около 400 тыс. м2 качественных складских площадей. Более 50% общего объема запланированных к вводу до конца 2018 г. объектов строятся в формате built-to-suit. По нашим оценкам, в связи с низкими темпами ввода часть проектов будет перенесена на первую половину 2019 г. В целом следует отметить, что рынок складской недвижимости Московского региона в настоящее время достаточно активно развивается: многие компании или уже приступили к строительству собственных складов, или ищут подходящие земельные участки/ девелоперов с земельными участками для строительства собственных складов в будущем.

Доля вакантных площадей продолжит снижение и в конце 2018 г. закрепится на уровне 5%. В перспективе в Московском регионе может сложиться ситуация, когда компании, которые в настоящий момент ведут строительство собственных распределительных центров (такие как «Ашан», Leroy Merlin и др.), освободят арендуемые площади, и, таким образом, на вторичном рынке появятся вакантные блоки.

| Объект | Девелопер | Площадь, м2 |

|---|---|---|

| Распределительный центр Wildberries | «А Плюс Девелопмент» | 145 000 |

| Распределительный центр «Ашан Ритейл Россия» | Radius Group | 138 000 |

| Складской комплекс в д. Есипово | «А Плюс Девелопмент» | 90 000 |

| Складской комплекс «Свитино» | «ВС Недвижимость» | 27 750 |

Средний уровень запрашиваемых ставок аренды к концу 2018 г., по нашим оценкам, незначительно увеличится и составит 3650 руб./м2/год.

Совокупный объем сделок к концу 2018 г. составит около 1,5–1,6 млн м2, основная доля в структуре спроса будет сформирована сегментом розничной торговли, представители которого демонстрируют крупные сделки. Также в ближайшее время в сегменте online-ритейлеров будут заключены крупные сделки, однако существенного влияния на долю online-ритейла в структуре спроса они не окажут.

Санкт-Петербург

В течение I–III кварталов 2018 г. здесь было введено в эксплуатацию 29 тыс. м2 качественных складов, что на 63% меньше, чем за соответствующий период 2017 г. В III квартале 2018 г. введен в эксплуатацию один объект класса B, предназначенный для собственного использования.

На фоне низкого уровня вакантных площадей с I по III кв. 2018 г. объем сделок аренды и продажи складов классов А и В на 5% превысил показатель аналогичного периода 2017 г. и составил 140 тыс. м2 (без учета продажи «Гориго» в I полугодии 2017 г. и «АКМ Лоджистикс» в I полугодии 2018 г.). Значение суммарного объема сделок на всем рынке, включая некачественные объекты, к концу III квартала 2018 г. соответствовало уровню аналогичного периода 2017 г., но на 5% превысило итоговый результат 2016 г.

![[b]Объем складских площадей, предназначенных для аренды, млн м[sup]2[/sup][/b]](/article/20458-rynok-skladskoy-nedvijimosti-v-iii-kvartale-2018-goda/Images/12.jpg)

Одной из наиболее крупных сделок аренды стал выбор 3 тыс. м2 складских и офисных площадей компанией «ЖелДорЭкспедиция» в СК «Raum Парнас». Сделка состоялась при участии брокеров компании Knight Frank St Petersburg.

Крупнейшей сделкой III квартала 2018 г. в складском сегменте стала покупка 100% акций компании «Логистика-Терминал» российским интермодальным контейнерным оператором «ТрансКонтейнер».

![[b]Доля сделок built-to-suit в общем объеме сделок на рынке Санкт-Петербурга и Ленинградской области, %[/b]](/article/20458-rynok-skladskoy-nedvijimosti-v-iii-kvartale-2018-goda/Images/13.jpg)

В структуре запросов, поступивших в компанию Knight Frank St Petersburg в течение I–III кварталов 2018 г., лидировали отапливаемые производственно-складские помещения сроком аренды на 3–5 лет. Южное направление остается наиболее приоритетным для арендаторов, однако по сравнению с итогами 2017 г. зафиксировано увеличение заявок на размещение в северных районах Санкт-Петербурга.

Средняя площадь арендованного помещения в качественных складских комплексах увеличилась на 21% по сравнению с итоговым значением 2017 г. и составила 4,1 тыс. м2.

![[b]Распределение складских площадей, заявленных к вводу в эксплуатацию до конца 2018 г., по назначению, %[/b]](/article/20458-rynok-skladskoy-nedvijimosti-v-iii-kvartale-2018-goda/Images/14.jpg)

Средние ставки аренды на качественные складские помещения в III квартале находились в диапазоне от 450 до 500 руб./м2/мес., включая НДС и операционные расходы. В связи с минимальным объемом нового ввода и низким уровнем вакантных площадей мы прогнозируем увеличение ставок аренды в ближайшей перспективе.

Согласно умеренно-оптимистичному прогнозу до конца 2018 г. девелоперами заявлены к вводу в эксплуатацию 14 качественных объектов складской недвижимости общей площадью 146 тыс. м2. По нашим оценкам, на 60% новых площадей, предназначенных для рынка аренды, найдены арендаторы, в связи с чем дефицит складских площадей класса А и B сохранится.

![[b]Динамика ввода складских площадей в эксплуатацию в зависимости от назначения, тыс. м[sup]2[/sup][/b]](/article/20458-rynok-skladskoy-nedvijimosti-v-iii-kvartale-2018-goda/Images/16.jpg)