Строительство новых складов приостановится

По словам коммерческого директора компании «ОРИЕНТИР», одного из крупнейших отечественных девелоперов складской недвижимости, Александры Селезневой основным вызовом, с которым столкнулся рынок складской недвижимости в текущей ситуации, является высокая ключевая ставка банковского финансирования. Она на сегодня составляет 20%, и данный фактор стал критичным в вопросах принятия решений о реализации новых проектов как для девелоперов, так и для конечных пользователей, которые рассматривали приобретение или строительство производственных, или складских объектов под свои нужды.

Эксперт отдельно отмечает, что складские помещения класса «А+» - это самый сложный, дорогой и зачастую оснащенный специализированным оборудованием тип складской недвижимости.

Они должны обладать следующими характеристиками (по классификации Knight Frank): современная архитектура, одноэтажное здание без колонн или с шагом колонн не менее 12 м, площадь застройки – до 40-45%, ровный бетонный пол с антипылевым покрытием с нагрузкой не менее 5 т/м2 на уровне 1,20 м от земли, высокие потолки не менее 13 метров, современные температурные и инженерные системы, наличие вспомогательных помещений (включая офисные), проводной интернет и собственная ж/д ветка.

По итогам 2021 г. в Московском регионе было введено порядка 1,7 млн м2 складов класса «А+», что более чем в 2 раза выше показателей 2020 г. Но при этом доля вакантных площадей составила всего 0,4%, что является минимальным значением за последние десять лет, по данным CBRE.

С учетом текущей ситуации Правительство РФ разрабатывает специальные условия для максимально оперативной локализации производства. Речь идет о снижении банковских ставок и получении выгодного финансирования. В первую очередь под новые производственные комплексы.

В «ОРИЕНТИРЕ» подчеркивают, что одной из наиболее приоритетных задач является быстрый поиск альтернативных путей доставки и замещения импортных товаров, попавших под санкции. В том числе материалов и технологических решений для возведения и оснащения складских комплексов класса «А+». Только после этого можно будет вернуться к полноценному диалогу с клиентами по поводу сроков реализации как текущих, так и новых проектов.

«Следует отметить, что компания ОРИЕНТИР на данный момент не имеет больших арендных обязательств или возводимых объектов на низких или средних циклах реализации, подписанных на низких ставках аренды прошлого года. Все текущие стройки практически завершены, включая и возведение комплекса «ОРИЕНТИР Запад» для онлайн-ритейлера OZON. Остальные проекты имеют в своем составе тот или иной процент цены, формирующейся по принципу «открытой книги», что позволяет и девелоперу и клиенту быть уверенным, что проект будет доведен до конца, так как высокие колебания по стоимости в случае фиксированной цены могут сделать реализацию проекта просто невозможной и нецелесообразной», - отметила Александра.

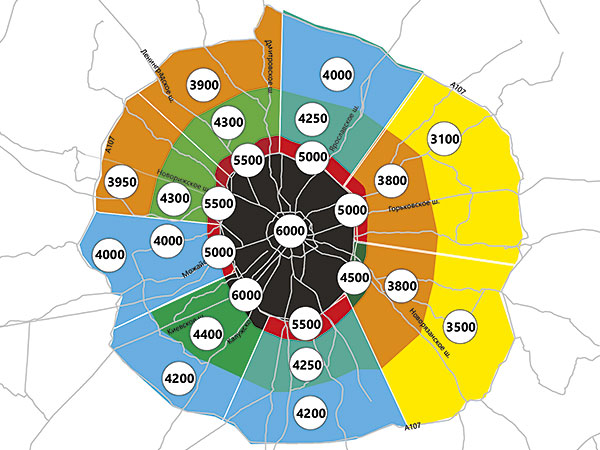

По прогнозам аналитиков «ОРИЕНТИРА», большое количество девелоперских компаний отложит свои планы по возведению новых площадей. Это приведет к еще большему дефициту складских комплексов класса «А+», но при этом еще большего роста арендных ставок не ожидается. На сегодня они достигли 6000 руб. за м2 для стандартных складских помещений, что в текущих условиях едва покроет возросшую себестоимость строительства.

При этом, нельзя исключать, что дисконт по аренде будет наблюдаться на те помещения, которые были построены в предыдущие годы. Именно за счет их освобождения может возникнуть повышение доли свободных площадей. Однако, не стоит забывать, что текущая ситуация застала рынок складской недвижимости на пике дефицита качественных объектов класса «А+». Поэтому любая вакансия ниже уровня 5% не отразится на глобальной динамике. Более того, даже если освободится до 10% складских помещений, существенной роли это не сыграет.

«Для того, чтобы говорить о серьезном влиянии на рынок, единовременно должно освободиться более 1 млн м2 складов. Наоборот, в ситуации изменения цепочек поставок и возможного дефицита той или иной продукции компании будут стараться создавать запасы товаров на складах. И логистические комплексы по-прежнему останутся востребованы.

Не окажет существенного влияния и временное прекращение деятельности на территории России ряда иностранных ритейлеров. Хоть они и объявляют о закрытии магазинов и временному сворачивании операций. Но при этом у большинства из них на складе может храниться продукция стоимостью сотни миллионов долларов. К тому же, у международных компаний заключены долгосрочные договоры аренды без возможности выхода до окончания их срока действия.

С точки зрения нового строительства сейчас с рынка могут уходить небольшие игроки, зависящие от банковского кредитования. А те, у кого есть возможность финансировать строительство без долга, постепенно найдут решения по импортозамещению инженерных систем и будут создавать современный продукт в наиболее востребованных локациях. Особенно актуальным будет вопрос локализации производственных мощностей, которые позволят производить продукцию, более недоступную для доставки из других стран», – подчеркивает Александра Селезнева.

Точки роста и перепрофилирование

Спрос на склады в Московском регионе по предварительным итогам 2021 года увеличился в 1,6 раза — до 4 млн м2. В целом несмотря на то, что отдельные международные компании покинули Россию или временно приостановили свою работу в РФ, в 2022-2023 гг. по данным консалтинговой компании CBRE, спрос на склады сохранится на высоком уровне – более 3 млн м2 в год. Локомотивами продолжат оставаться онлайн-ритейлеры, но ещё одним драйвером спроса может стать фуд-ритейл – развивающееся направление в сегменте дешевого магазина у дома. Также локализация производств будет иметь определенный вес в доли нового спроса этого и следующего года.

Высокая ключевая ставка ЦБ – 20% – и перебои в цепочках поставок скажутся на объёмах строительства новых объектов класса «А» при сохранении спроса на них. В условиях же дефицита качественных складских помещений рынок столкнется с ростом спроса на проекты перепрофилирования площадей под потребности новых арендаторов, в том числе из сфер онлайн-ритейла и фуд-ритейла. Спрос именно в этих двух сферах обусловлен продолжающимся ростом доли онлайн-торговли, сервисов доставки еды и их потребности в дополнительных складских площадях для обеспечения работы служб доставки на так называемой «последней миле».

В случае с онлайн-торговлей процесс перепрофилирования не потребует значительных затрат – товары массового потребления типа предметов гардероба, гаджетов, посуды и т.д. не требуют сложных условий хранения. Другое дело склады для предприятий продуктового ритейла. Перепрофилирование складов под размещение овощей и фруктов, рыбы и мяса всегда влекло значительные вложения с целью соответствовать ряду жестких требований по режимам хранения товара. В связи с этим мы составили чек-лист того, что потребуется для перепрофилирования склада под нужды фуд-ритейла:

– Критическим для пищевых складов является соблюдение температурного режима. Рабочие помещения должны быть отапливаемыми, а зоны хранения оборудованы холодильным и морозильным оборудованием. Первый тип позволяет хранить продукцию слегка охлажденной и при этом поддерживать постоянную температуру. А второй — полностью замораживать ее. Поскольку для различных типов пищевых продуктов требуются различные условия хранения - температурные камеры должны иметь либо регулировку от 0° С до +14° С, что позволит подстраиваться под любые нужды арендатора, но в капитальных затратах будет стоить дороже (универсальность = дополнительная стоимость), либо, что является выбором большинства продуктовых сете, камеры сразу разделяются под хранения различных товаров с соответствующей регулировкой температурного режима.

– Помимо специального оборудования к складам такого типа предъявляются особые требования в части инженерных конструкций. Для облицовки стен такого помещения должны быть использованы специальные сэндвич-панели, которые значительно длиннее стандартных и имеют так называемые лабиринтные соединения, что позволяет значительно сократить теплопотери. Крыша в морозильных отсеках также должна быть выполнена из материалов белого цвета для предотвращения нагрева, который сам по себе, без учета других факторов, может дать существенную нагрузку на оборудование, а полы – должны быть оснащены системами подогрева для исключения образования наледи и порчи полов при интенсивном их использовании. Для тех же целей необходимо достаточно активно использовать тамбуры с отсечением воздуха, а также скоростные ворота, чтобы в случае неожиданного отключения электроэнергии склад удерживал приемлемую температуру в течение 12–20 ч.

– Склады для пищевых продуктов также должны иметь выделенные усиленные электрические мощности – и 100%-ное резервирование посредством ДГУ на те системы, которые являются обязательными для жизнеобеспечения склада.

Соблюдение всех вышеперечисленных требований позволит создать оптимальную технологическую среду для фуд-ритейлеров и продуктовых компаний. У компании «ОРИЕНТИР» есть опыт строительства таких объектов для всех крупнейших продуктовых сетей России – среди них комплексы для различных продуктовых форматов продуктового гиганта, компании X5 Retail group, производственный мультитемпературный комплекс в парке «ОРИЕНТИР Санкт-Петербург ЮГ», сданный в собственность в феврале 2021 г. компании «ЛЕНТА». Ещё один аналогичный высококачественный объект был сдан в эксплуатацию на Севере Москвы для интернет-ритейлера «Утконос Онлайн».

.jpg)